Golpe Nubank: entenda como funciona

Índice de conteúdo

O golpe Nubank, praticado por fraudadores, é aplicado via SMS, chamada telefônica e e-mails.

De acordo com o Google Trends, as buscas por “golpe Nubank” e “Nubank liga para confirmar compra” apresentaram aumento de 70% e 50% nos últimos 30 dias, respectivamente. Isso porque, desde o início de 2024 tem aumentado consideravelmente as tentativas de fraudes por pessoas que simulam fazerem parte da fintech.

Pensando nisso, explicamos como funciona esse tipo de golpe e quais as medidas recomendadas para se proteger.

Tipos de golpe: Conheça os mais comuns

Como funciona o golpe Nubank?

Há, atualmente, três principais tipos de golpe aplicados em clientes do Nubank, que são: os envios de e-mails falsos, a central telefônica falsa e, ainda, o disparo de SMS. É importante ressaltar que, em todos os casos mencionados, o golpe se baseia no fator segurança.

Ou seja, os fraudadores simulam estarem protegendo as vítimas de supostas tentativas de golpes em suas contas ou cartões de crédito, para com isso gerarem o sentimento de urgência e confiança. Quando na prática, as operações não existem e os clientes são induzidos a tomarem ações que o farão conceder dados pessoais e/ou efetuar pagamentos indevidos.

E-mails falsos

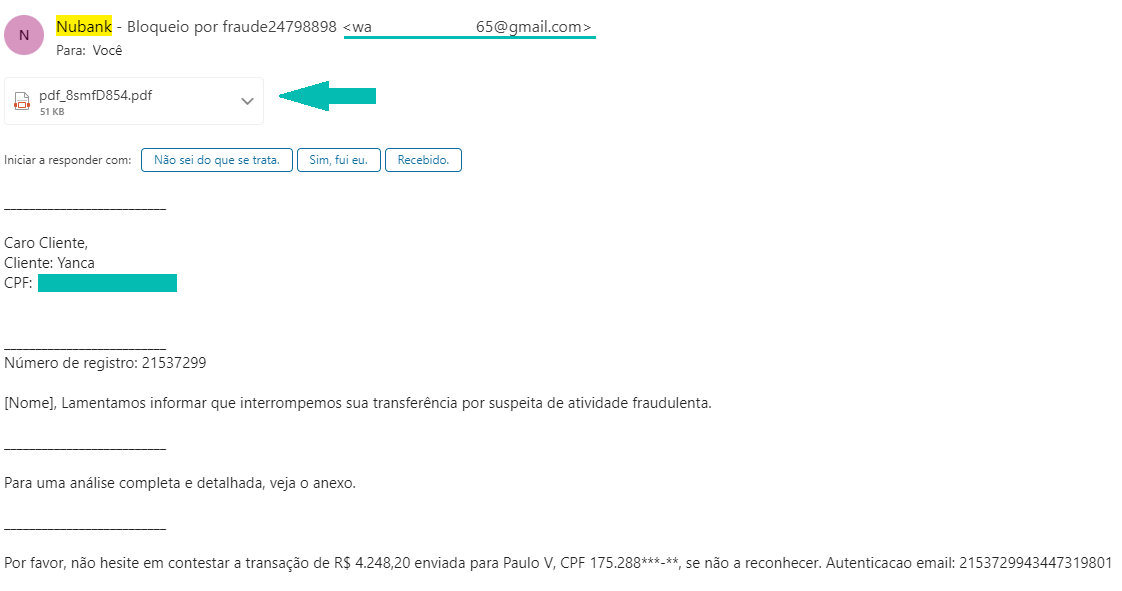

Também conhecido como phishing, essa fraude se baseia em manipular as vítimas e induzi-las a clicarem em links ou arquivos maliciosos, que poderão expor informações pessoais destas. No caso do golpe Nubank, os clientes recebem e-mails de remetentes não oficiais, referentes a uma operação considerada suspeita e que, por isso, foi bloqueada. Então, são mostrados os detalhes parciais do possível destinatário da quantia, além disso, pode constar, também, o nome completo, CPF e e-mail da vítima, como no exemplo abaixo:

O intuito do e-mail é induzir o usuário a clicar no documento anexado em PDF, que por sua vez, poderá baixar algum programa ou contrair vírus no computador ou celular. Pode haver, também, algum link de redirecionamento fraudulento. Contudo, por contar com dados pessoais do cliente, este pode ser convencido de que se trata de uma comunicação oficial da fintech, logo, abrir o arquivo anexado e/ou clicar em botões ou links disponíveis na mensagem.

Central telefônica falsa

Outro tipo de golpe aplicado é a central telefônica falsa, na prática, o cliente recebe uma ligação gravada, que o informa de que foi feita a tentativa de uma compra ou transferência, porém, a operação foi considerada suspeita e, por isso, bloqueada. A partir daí, são dadas duas opções: autorizar a operação ou indicar que não a reconhece. A vítima, por não reconhecê-la, clicará na segunda opção e, automaticamente, será direcionada a um suposto funcionário, que de acordo com a gravação, ajudará no procedimento de bloqueio.

Neste momento, uma pessoa passa a prestar atendimento à vítima e, normalmente, possui algumas informações pessoais, como nome, data de nascimento e/ou dados sobre uma transação recente. O intuito é obter a confiança e, posteriormente, induzi-la a algum tipo de ação, como a instalação de aplicativos, que permitirão o acesso remoto ao smartphone e, consequentemente, a invasão a contas bancárias.

Há situações, também, em que o cliente é induzido a efetuar pagamentos para a “regularização da conta” ou para anular a transação que está em processamento. Outra possibilidade é a solicitação de dados pessoais e do cartão de crédito, que permitirão a criação de cadastros em nome da vítima e/ou compras feitas online.

SMS

Por fim, outro tipo de golpe aplicado é o envio de notificações por SMS. Dessa forma, a vítima recebe uma mensagem que a alerta sobre uma tentativa de compra realizada em uma loja específica e de determinado valor, mas que está pendente. Abaixo, há um suposto telefone da central de atendimento, que deve ser contatado caso o titular não reconheça a operação, como no exemplo abaixo:

Entretanto, ao entrar em contato com o número em questão, trata-se de uma central de atendimento falsa. Para garantir que a vítima acreditará estar falando com um funcionário da fintech, os fraudadores poderão informar dados pessoais, como nome completo e CPF. Em seguida, ao contestar a compra, os golpistas tendem a solicitar o número do cartão e o código verificador, que são os três dígitos de segurança, com a alegação de que farão a análise do caso.

Com essas informações em mãos, alegam que o cartão foi clonado e que, para cancelá-lo, é preciso realizar alguma ação, que varia de acordo com cada caso, por exemplo, uma transferência via Pix ou a instalação de aplicativos no celular. Além disso, por contar com os dados pessoais da vítima e de seu cartão, é possível efetuar compras online.

Registrato do Banco Central: tudo que você precisa saber

Caí no golpe do Nubank, e agora?

Se a vítima perceber que caiu no golpe do Nubank, ou de qualquer outro tipo financeiro, é preciso, antes de tudo, realizar um boletim de ocorrência na delegacia mais próxima e entrar em contato com a instituição através dos canais de atendimento oficiais. Porém, é importante ressaltar que há a possibilidade de não conseguir recuperar o dinheiro, caso tenha feito algum tipo de transferência ou sofrido invasão à conta como consequência da instalação de aplicativos ou programas maliciosos.

Como se proteger de golpes financeiros

Tendo em vista as diversas ações praticadas por fraudadores, separamos dicas para se proteger de golpes financeiros.

Não forneça dados pessoais

As instituições financeiras não entram em contato para solicitar dados sensíveis, como número do cartão de crédito ou conta, senhas e dígito verificador. Se o cliente receber qualquer ligação neste teor, é recomendável desligá-la imediatamente e bloquear o número. Também não se recomenda fornecer ou confirmar o número do CPF, RG e/ou nome completo, se não houver certeza de que se trata da central de atendimento oficial.

Desconfie de ligações que recomendam procedimentos

Quando há mudanças nos fatores de segurança do aplicativo ou Internet Banking das instituições, o procedimento de atualização tende a ser automático, logo, as empresas não entrarão em contato para informar sobre tais atualizações ou fornecer passo a passo sobre como realizar esse tipo de operação. Isso significa que é altamente não recomendável instalar aplicativos ou programas indicados por supostos funcionários que entram em contato via telefone.

Não transfira dinheiro para contas desconhecidas

Se uma pessoa entrar em contato, informando que houve qualquer problema com um pagamento ou transferência e que, para concluí-lo, é preciso realizar uma operação para outra conta de pessoa física ou jurídica, incluindo leitura de QR Code ou Pix copia e cola como etapa de verificação, não a faça, porque esse procedimento não existe. Envie dinheiro ou efetue pagamentos somente a contas de pessoas ou empresas conhecidas.

Sempre utilize o aplicativo

Se receber qualquer comunicação, seja via chamada telefônica, e-mail ou SMS, que alerta sobre operação suspeita, acesse imediatamente o aplicativo oficial da instituição e verifique se a compra ou transferência existe através do extrato bancário ou fatura do cartão de crédito. É importante ter em mente que qualquer movimentação realizada, negada ou em processamento será registrada no aplicativo automaticamente.

Não instale aplicativos ou programas

Conforme mencionado no primeiro tópico, é indicado que não instale nenhum aplicativo ou programa no celular ou computador a pedido de supostos atendentes que entram em contato. Isso porque, o software pode dar acesso remoto a contas bancárias e outros arquivos confidenciais, permitindo a movimentação à distância da conta e o vazamento de dados pessoais.

Tem mais alguma dúvida sobre o assunto? Deixa nos comentários que a gente te ajuda. Ah, siga a FinanZero nas redes sociais para mais dicas e para nos acionar quando quiser: @finanzero no Instagram, /FinanZero no Facebook e @finanzero.

0 respostas para “Golpe Nubank: entenda como funciona”:

- Não existe nenhum comentário nesse post ainda. Seja o primeiro!