O que pode ser deduzido no Imposto de Renda?

Índice de conteúdo

A Receita Federal permite que gastos com educação, saúde, previdência, pensão alimentícia e outros sejam deduzidos do Imposto de Renda.

O Imposto de Renda é uma obrigação tributária que faz parte da vida de milhões de brasileiros. Portanto, além do recolhimento do tributo sobre rendimentos, como salários, pensões, aluguéis e pensão alimentícia, por exemplo, os contribuintes também precisam entregar a declaração do IR.

O documento, por sua vez, é utilizado pela Receita Federal para avaliar se o imposto recolhido ao longo do ano está de acordo com o devido e, também, para realizar o acompanhamento da evolução patrimonial. Sendo assim, na hora de preencher a declaração, é necessário informar todos os ganhos e gastos durante o ano-calendário.

Dentre esses gastos, inclusive, existem as despesas dedutíveis, que podem ser abatidas da base de cálculo do Imposto de Renda, gerando mais imposto a restituir ou diminuindo o valor a pagar.

Como não cair em fraudes ao declarar o Imposto de Renda?

O que são as deduções do Imposto de Renda?

As deduções são todos os gastos que o contribuinte teve consigo e seus dependentes, e que a Receita Federal permite que sejam descontadas dos rendimentos. Na prática, são as despesas ocorridas ao longo do ano-calendário que, quando declaradas, são abatidas da base de cálculo, que é formada pelos rendimentos tributáveis, e diminuem o valor do imposto a pagar ou aumentam a quantia a receber de restituição.

As despesas dedutíveis abrangem gastos com saúde, educação, previdência privada e dependentes. Contudo, para ter direito ao abatimento, o contribuinte deve optar pela declaração completa, também conhecida como “por deduções legais”. Caso contrário, se escolher a opção “desconto simplificado”, será aplicado o desconto de 20% sobre a base de cálculo, limitado a R$16.754,34, e ainda que as despesas dedutíveis tenham sido declaradas, não serão consideradas.

Qual é a diferença entre gastos dedutíveis e parcela a deduzir no Imposto de Renda?

Os gastos dedutíveis são as despesas tidas pelo contribuinte ao longo do ano-calendário que, quando declaradas, são abatidas na base de cálculo e reduzem o valor a pagar de imposto ou aumentam a restituição a receber. Na prática, são estes itens listados no tópico a seguir, como gastos com educação, saúde, pensão alimentícia e afins.

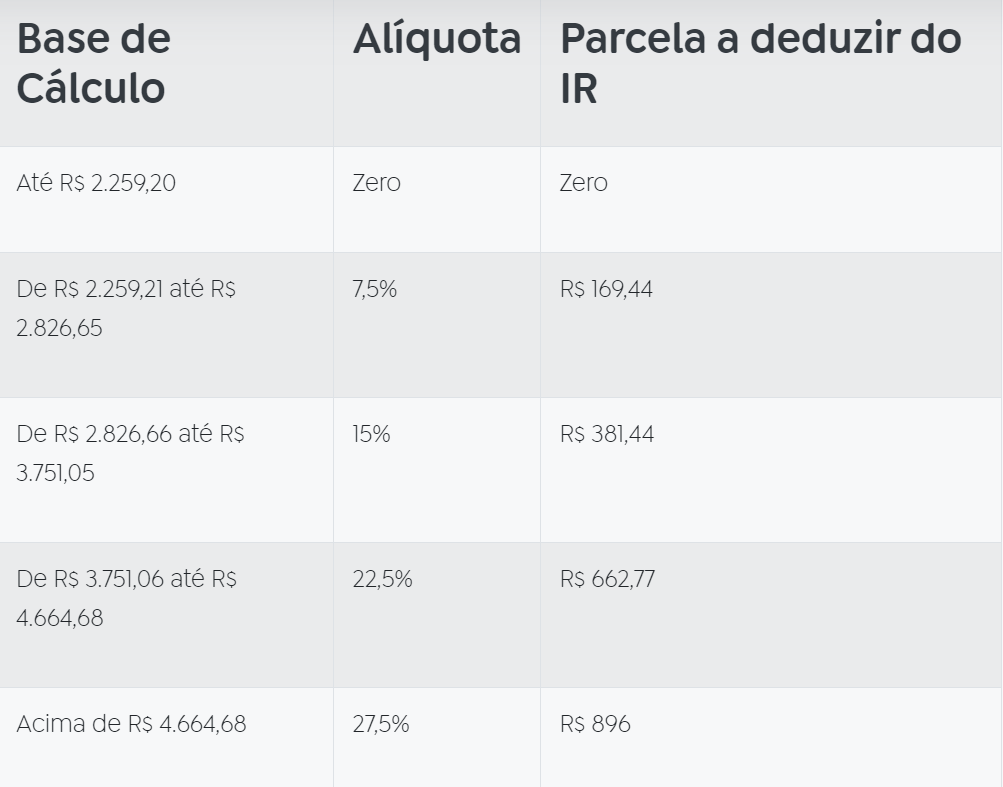

Já a parcela a deduzir, por sua vez, é uma quantia fixa subtraída do cálculo do imposto de renda. Portanto, após aplicar a alíquota do IR, que começa em 7,5% e pode chegar a 27,5%, é feita a subtração da parcela a deduzir, que inicia em R$169,44 e vai até R$896. O intuito desse mecanismo é ajustar o valor do imposto devido, reduzindo a carga tributária.

Como declarar consórcio no Imposto de Renda?

O que pode ser deduzido do Imposto de Renda?

Conforme mencionado, diversos tipos de despesas são passíveis de dedução no Imposto de Renda, entretanto, algumas possuem um valor limite. Isso significa que se o contribuinte gastou mais do que o teto estipulado pela Receita, a quantia excedente não será considerada no abatimento, ainda assim, deve ser declarada. A seguir, mostramos os tipos de despesas dedutíveis e se há limite de valor para cada uma delas.

Educação

As despesas com educação podem ser deduzidas no Imposto de Renda, no entanto, é limitado a até R$3.561,50 por pessoa. Dessa forma, são considerados dedutíveis os gastos com matrículas e mensalidades em:

- ensino infantil, conhecidas como creches e pré-escolas;

- ensino fundamental;

- ensino médio;

- ensino profissionalizante e técnico;

- graduação;

- especialização;

- mestrado e doutorado

É preciso, inclusive, que a instituição seja reconhecida pelo MEC. Por outro lado, não é possível abater despesas com alimentação escolar, livros, materiais didáticos, transporte escolar, uniformes, cursos de idiomas, aulas de esportes, dança ou música e cursinhos pré-vestibular.

Saúde

Diferente do tópico anterior, os gastos com saúde não possuem um valor máximo para dedução, portanto, é possível abater o valor integral, inclusive os procedimentos realizados no exterior. Sendo assim, são passíveis de dedução as despesas com:

- consultas médicas particulares;

- cirurgias plásticas;

- tratamentos odontológicos, exceto clareamentos;

- fisioterapia;

- exames laboratoriais e de imagem;

- serviços radiológicos;

- cadeiras de rodas e outras próteses;

- próteses dentárias;

- gastos com internação hospitalar e remédios que estiverem incluídos na conta do hospital;

- tratamentos psicológicos e psiquiátricos;

- aparelho de surdez.

No entanto, não é possível deduzir os valores pagos em vacinas, exceto se estiver incluído nas despesas do hospital. Além disso, se o plano de saúde reembolsar de forma integral o valor gasto em consultas ou procedimentos, não é possível deduzi-los. Porém, se o reembolso foi feito de forma parcial, a quantia não devolvida pode ser deduzida.

Dependentes

Ao incluir dependentes, é possível deduzir R$2.275,08 por pessoa, bem como os gastos de cada um deles. Com isso, podem ser declarados como dependentes no Imposto de Renda:

- cônjuge ou companheiro(a) com quem o(a) declarante tem filho ou vive há mais de 5 anos;

- filho(a) ou enteado(a) com até 21 anos de idade, ou até 24 anos quando está cursando ensino superior ou escola técnica de segundo grau, ou ainda em qualquer idade quando incapacitado mental ou fisicamente para o trabalho;

- irmão(ã), neto(a) ou bisneto(a) com até 21 anos de idade que não tem apoio/suporte dos pais, ou até 24 anos quando cursa ensino superior ou escola técnica de segundo grau, ou ainda em qualquer idade se incapacitado mental ou fisicamente para o trabalho, desde que o declarante tenha a guarda judicial;

- pais, avós e bisavós que, no ano-calendário, tenham recebido rendimentos, tributáveis ou isentos, de até R$22.847,76;

- menor pobre, com até 21 anos de idade, que o declarante crie e eduque e detenha a guarda judicial;

- pessoa incapaz que o contribuinte seja tutor ou curador.

Pensão alimentícia

O contribuinte que realiza o pagamento de pensão alimentícia pode deduzir o valor integralmente no Imposto de Renda, desde que a pensão tenha sido definida através de decisão judicial ou escritura pública. Isso significa que acordo feito no “boca a boca” não permite a dedução do pagamento.

Além disso, se o contribuinte é responsável, também, por arcar com despesas médicas e de educação do alimentando, por exemplo, também é permitido incluí-las na declaração, para que seja feito o abatimento. Vale ressaltar, porém, que essa responsabilidade deve constar na decisão dada pelo juiz, caso contrário, o declarante não tem o direito à dedução.

Previdência social e privada

Os declarantes que contribuem para a previdência social, seja como trabalhador em regime CLT ou autônomo, podem deduzir os valores pagos ao longo do ano-calendário. Neste caso, é permitida a dedução integral, isso é, 100% da quantia paga, sem teto máximo.

Da mesma forma, quem teve despesas com previdência privada PGBL (Plano Gerador de Benefício Livre) também pode deduzir no Imposto de Renda, mas é limitado a 12% dos rendimentos tributáveis. Quem contribui no plano de previdência privada VGBL não tem direito à dedução.

Doações

Quem realiza doações ao longo do ano-calendário ou no momento de preenchimento da declaração, tem direito ao abatimento sobre o valor de imposto devido. A Receita Federal permite desconto de até 3% por doação, sendo 6% o percentual máximo, quando somadas todas as doações.

São considerados os pagamentos feitos às instituições devidamente registradas em conselhos municipais, estaduais ou federais, são elas:

- Estatuto da Crianças do do Adolescente (ECA);

- Estatuto do Idoso;

- Incentivo à cultura;

- Incentivo à atividade audiovisual;

- Incentivo ao esporte.

Livro-caixa

A Receita Federal permite a dedução de 100% dos gastos tidos por autônomos, desde que estejam diretamente vinculados ao exercício profissional, ou seja, despesas necessárias para a prática, manutenção e/ou aprimoramento do trabalho. Fazem parte das despesas dedutíveis:

- aluguel de escritório e salas comerciais;

- contas de consumo, como água, luz e telefone;

- material de expediente;

- viagens com fins profissionais;

- palestras e cursos.

Vale ressaltar que somente é permitido esse tipo de dedução ao trabalhador que não tem carteira assinada e realiza o controle de gastos no livro-caixa, documento em que constam todos os rendimentos e despesas do negócio.

Uber pode refinanciar carro? Descubra agora!

Como declarar as deduções no Imposto de Renda?

Cada tipo de despesa é declarada de uma forma específica, pois conta com informações próprias, que são necessárias para que a Receita Federal realize o cruzamento no sistema e verifique a veracidade. Veja a seguir como declarar cada uma delas.

Despesas com educação e saúde

Os valores gastos com educação e saúde devem ser informados na ficha “Pagamentos efetuados”. Então, é só selecionar o código correspondente à categoria. Para educação, deve ser selecionada a opção “despesas com instrução”. Já no caso de saúde, o contribuinte deve selecionar o tipo de gasto com saúde que teve, por exemplo, para consultas médicas, a opção correta é “Médicos no Brasil”.

Então, nos campos abaixo é preciso especificar se o gasto foi com o próprio contribuinte, seu dependente ou alimentando. Em seguida, informe o nome e CPF/CNPJ do prestador de serviço e no campo “Descrição” detalhe sobre o tipo de despesa, isso é, se trata de mensalidade escolar, tratamento odontológico, exame de imagem e assim por diante.

Por fim, em “Valor Pago”, informe o valor pago pelo procedimento, se for referente à saúde, ou a quantia total paga ao longo do ano-calendário, se for referente à mensalidade escolar. Depois, no campo ao lado, em “Parcela não dedutível/valor reembolsado”, insira quanto foi reembolsado pelo plano de saúde, por exemplo, caso tenha sido. Se não houve reembolso, deixe-o zerado.

Dependentes

Para incluir dependentes na declaração de Imposto de Renda, o contribuinte deve acessar a aba “Dependentes”, clicar em “Novo” e selecionar em qual categoria a pessoa em questão se encaixa para se caracterizar como dependente. Depois, é só informar nome completo, data de nascimento e CPF. O número do CPF, inclusive, é obrigatório para todos os dependentes, não importando a idade do mesmo.

Pensão alimentícia

O valor pago em pensão alimentícia deve ser informado na ficha “Pagamentos Efetuados”. Para isso, o contribuinte deve selecionar o código correspondente ao tipo de pensão paga e, em seguida, inserir o nome completo e CPF do alimentando, que é o beneficiário do pagamento. No final, é só informar o valor total pago ao longo do ano-calendário e se houve algum tipo de reembolso.

Doações

As quantias doadas, desde que aos fundos permitidos pela Receita Federal, devem ser informadas na ficha “Doações Efetuadas”, quando feitas ao longo do ano-calendário, ou na ficha “Doações diretamente na declaração”, quando realizadas no momento de preenchimento da declaração.

Em ambos os casos é necessário informar o CNPJ do fundo que recebeu ou receberá a doação e o valor total doado.

Previdência social e privada

Os valores pagos em previdência social e privada devem ser informados na ficha “Pagamentos Efetuados”, junto ao CNPJ e nome da entidade. A diferença entre eles, contudo, é que a social é declarada através do código “Contribuições para as entidades de previdência complementar fechadas de natureza pública”, enquanto a privada é no código “Previdência complementar (Inclusive FAPI)’’.

Livro-caixa

As despesas dedutíveis registradas em livro-caixa deverão ser informadas na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior”. Nessa ficha, haverá uma tabela na aba “Outras informações”, então, o contribuinte deve informar a soma total de gastos em cada mês do ano-calendário. Além disso, também é possível importar dados do Carnê-Leão, que pode facilitar o processo de preenchimento.

Como doar parte do imposto de renda para projetos sociais?

Informei um gasto que não é dedutível, vou cair na malha fina?

Quando o contribuinte insere um gasto que não é dedutível, o mesmo não cairá na malha fina. Isso porque, a inserção na declaração de pagamentos efetuados, mesmo os que não geram dedução, não impactam no cálculo do imposto devido, logo, não geram nenhum tipo de penalização. Por outro lado, se o contribuinte informar um gasto dedutível que não é verdadeiro ou com valor acima do realmente pago, a Receita Federal poderá convocá-lo para preencher a declaração retificadora e, em alguns casos, pode inclusive gerar multa.

Nova tabela progressiva do Imposto de Renda 2024

No início de fevereiro de 2024 foi divulgada a nova tabela progressiva de Imposto de Renda, que elevou a isenção do tributo para quem ganha até dois salários mínimos, conforme mostrado a seguir.

Tem mais alguma dúvida sobre o assunto? Deixa nos comentários. Acompanhe a FinanZero também nas redes sociais: @finanzero no Instagram, /FinanZero no Facebook e @finanzero no Twitter.

0 respostas para “O que pode ser deduzido no Imposto de Renda?”:

- Não existe nenhum comentário nesse post ainda. Seja o primeiro!

Deixe um comentário

Navegue por:

Benefícios do GovernoCréditoDestaquesFinanças PessoaisImpostosMercadoNegócios